キーポイント

2024年、ハイテクセクターは市場全体を大きく上回る傑出した業績を上げる。

AIブーム、クラウド・コンピューティング、サイバーセキュリティなどが主な牽引役となる。

他方、テレコム・セクターは2024年のパフォーマーとしては今のところ最悪である。

ハイテク株にはまだ成長の余地があるのか?

ハイテク・セクターは2024年のスター・パフォーマーとして台頭し、他の主要指数が低迷する中、ナスダックを史上最高値に押し上げた。このアウトパフォームは様々な要因が重なった結果であり、ハイテク業界の回復力と継続的成長の可能性を浮き彫りにしている。

しかし、テレコム・セクターは今年前半、困難な局面に直面した。今、市場は新たな投資オプションを模索しているが、ハイテク株は依然として投資家にとって絶好のチャンスであるようだ。

AIブームに支えられたハイテク業績

S&P500種株価指数やダウ工業株30種平均株価が下落したにもかかわらず、ナスダックは過去最高値を更新した。いくつかの要因やトレンドがこのアウトパフォームに寄与しており、ハイテク・セクターの回復力と成長の可能性を浮き彫りにしている。

年初来のパフォーマンス統計は、ハイテク・セクターとその他のセクターの間の際立ったコントラストを強調している。2024年半ば現在、ハイテク・セクターは年初来で約30%急騰し、市場全体を大きく上回っている。これに対し、S&P 500種指数は年初来で約15%の小幅な上昇にとどまっている。ヘルスケアは年初来で3%増、金融は年初来で10%増、エネルギーは年初来で4%増、消費者裁量は年初来で8%増である。

ハイテク・セクターの躍進の背景には、いくつかの重要な原動力がある。現在進行中の人工知能(AI)ブームが大きな要因となっている。例えば、AIと半導体分野のリーディング・プレーヤーであるエヌビディアの株価は、AIアプリケーションに不可欠なGPUへの旺盛な需要により、YTDで2倍以上(176%増)となった。

アップルもまた、同社のデバイスに搭載されたAI搭載の新機能や、AIを活用した新たな製品ラインの可能性など、AIの進歩に関連する発表で大きな話題となった。こうした動きは投資家の信頼を高め、アップルの株価は2024年初めから13%上昇した。

AIに加えて、クラウド・コンピューティングとソフトウェアも大きな成長分野となっている。マイクロソフトはAzureプラットフォームでクラウド・コンピューティング市場を支配し続け、力強い成長を遂げている。その結果、マイクロソフトの株価は、堅調な収益とAIとクラウドインフラへの戦略的投資を反映して、YTDで20%上昇している。同様に、アマゾンのAWS部門も好調を維持しており、会社全体の成長と株価上昇に貢献している。

サイバーセキュリティとその他のプラス要因

サイバーセキュリティも重要な原動力となっている。パロアルトネットワークスやクラウドストライクのような企業は、サイバー脅威が増大する中、サイバーセキュリティ・ソリューションに対する需要が高まっているため、顕著な株価上昇を経験している。エヌビディアだけでなく、半導体業界も好調だ。AMDやインテルのような企業は、世界的なチップ不足から恩恵を受け、その重要性を強調し、株価を上昇させた。

いくつかのトレンドや発表が、ハイテク・セクターの上昇にさらに拍車をかけている。AIを強化した家電製品、企業向けソリューション、クラウド・サービスなど、ハイテク・セクター全体のさまざまな製品やサービスにAIを統合する動きが活発化している。ESGを重視する投資家を惹きつける大手ハイテク企業による持続可能なテクノロジーへの投資も一役買っている。

アップルやグーグルは、カーボンニュートラルや再生可能エネルギーに積極的に取り組んでいる。さらに、5G技術の展開は、クアルコムやエリクソンなど、電気通信や関連インフラに携わる企業の成長を牽引し続けている。

ハイテク・セクターの年初来の目覚ましい業績は、その革新的な能力と、AI、クラウド・コンピューティング、サイバーセキュリティなどの新たなトレンドを活用する能力の証である。投資家は引き続きハイテクに強気であり、さらなる成長をもたらす可能性のある継続的な成長と技術的進歩を期待している。

通信セクターの苦戦

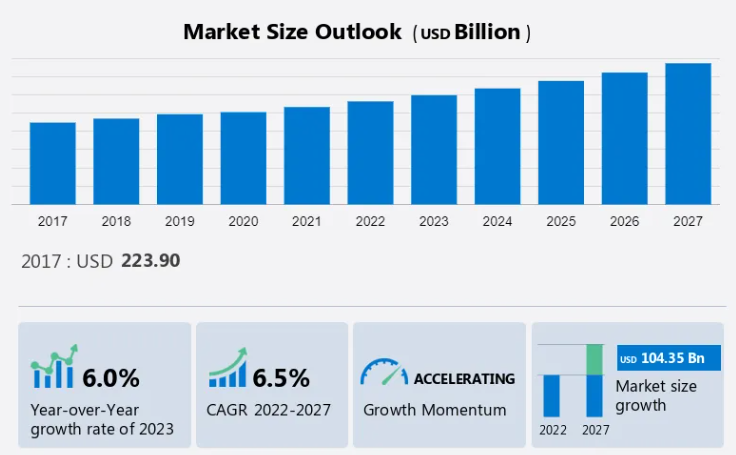

テレコム・セクターは2024年において最悪のパフォーマンスとなっており、年初来で着実な下落を記録している。市場動向、消費者行動の変化、経済状況など、いくつかの要因がこの不振の原因となっている。

業界内の激しい競争は利益率を圧迫し、先進地域における市場の飽和は伝統的な電気通信サービスの成長を制限している。さらに、5Gインフラに必要な多額の設備投資が財源を圧迫し、債務残高の増加につながり、株価のパフォーマンスにも悪影響を及ぼしている。

消費者行動のシフトは通信セクターに悪影響を与えた。パンデミックは、リモートワークやデジタル・コミュニケーション・ツールの採用を加速させ、従来のサービスへの依存度を低下させた。消費者はバンドルサービスや付加価値サービスをますます好むようになり、通信会社は多大なコストをかけて革新と多様化を余儀なくされている。

高インフレと金利上昇により借入コストが上昇し、通信会社の事業や投資の資金調達コストが高くなっている。景気の先行き不透明感から個人消費は慎重になり、多くの消費者が必要経費以外の通信費を削減している。さらに、世界的なサプライチェーンの混乱が新技術や新サービスの展開を遅らせ、成長をさらに妨げている。

これらの要因が複合的に電気通信会社の業績を圧迫し、同セクターは年初来で最悪のパフォーマンスとなっている。

ハイテク株にはまだ余地がある

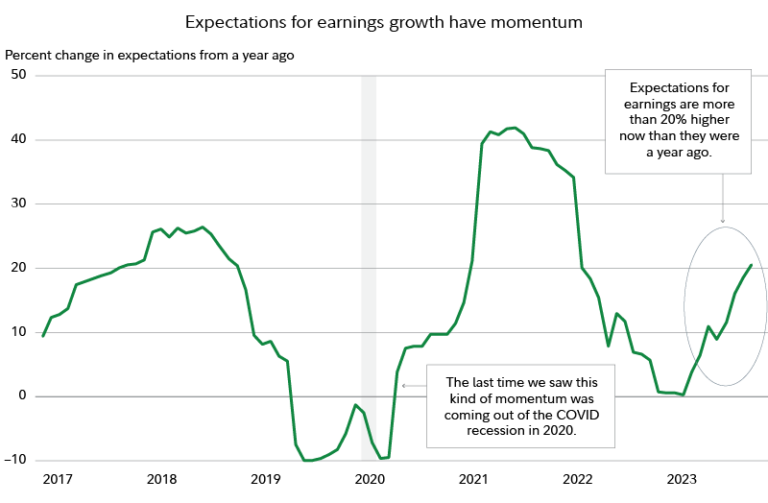

フィデリティ・ビューポインツの定量的市場戦略担当ディレクター、デニス・チショルム氏は、重要な指標として収益の勢いを強調した。チショルム氏によれば、最近の上昇はホッケースティックに似ており、強いプラスの勢いを示している。このパターンは、パンデミック後や2007-2009年以降の弱気相場など、景気回復期によく見られる。歴史的に、このような業績回復シグナルは持続性があり、次年度も業績が伸び続ける可能性が高くなる。

「さらに、モメンタムの高まりは通常、株価の上昇や市場に対するアウトパフォームと相関する。現在、我々はホッケースティックの急な上昇を特徴とするトップクォータイルのモメンタムを観察している。

ハイテク・セクターにはまだ成長の余地がありそうだが、投資家はこのようなハイテクへの強い見方といくつかの注意点のバランスを取る必要がある。

バブル懸念の理由の一つは、ハイテクセクターのパフォーマンスが他セクターに比べて不釣り合いであることだ。S&P500種株価指数に対するハイテク・セクターのパフォーマンスを分析し、他のセクターと比較すると、持続的な負の相関関係が浮かび上がってくる。

歴史的に見て、この負の相関は潜在的な市場拡大のシグナルである。基本的に、市場はいつまでもハイテクだけに牽引されることはない。