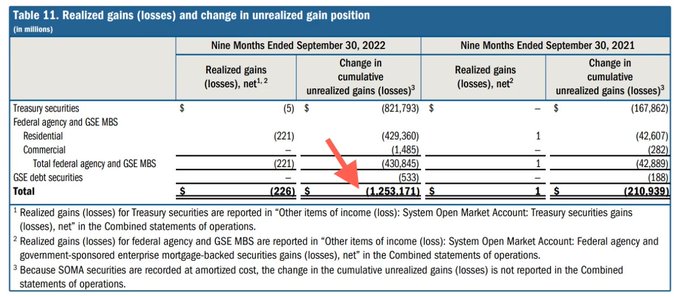

米国連邦準備制度理事会(FRB)は、8.3兆ドルの債券ポートフォリオで1.2兆ドルの損失を抱えている。

FEDは破綻しているのか?

米国の中央銀行は、債券ポートフォリオのうち、リバースレポ(RRP)として一般的に知られているリバースレポ契約を通じて商業銀行に支払うことで損失を出している。

リバースレポとは、中央銀行(この場合はFRB)が商業銀行に証券、つまり国債を売り、後で高い値段で買い戻すことに合意する契約である。これによってFRBは市場に流動性を注入することができるが、高金利のために高いコストがかかっている。

中央銀行が金融政策の転換後に資金を流出させていることを示すニュースがあり、投資家や金融専門家の間で懸念が高まっている。

FRBの債券ポートフォリオは、2008年から2009年にかけての世界金融危機後の量的緩和策の一環である。FRBが国債や住宅ローン担保証券(MBS)を購入し、金利を低く抑えて経済成長を促すというものでした。これはある程度うまくいったが、マイナス面として、FRBは現在、ファンド金利の上昇で価値を失った多くの債券を抱え込んでいる。

シリコンバレー銀行のように、顧客の預金で国債を購入する銀行が破綻したことで、その損失はさらに大きくなったようだ。顧客からの返金要求があった場合、銀行は国債を割安で売却しなければならず、損失が発生する。SVBの預金者を救済するためには、米国政府がそのような債券を額面価格で取得する(リバースレポ)必要があり、結局、FRBがこれらの債券とその損失を抱えることになる。

この状況は、FRBの金融政策の有効性や、金融市場への政府の介入の影響について懸念を抱かせるものでした。批評家たちは、破綻した金融機関に救済策を提供することは、危険な行動を助長し、金融規律の欠如を招きかねないというモラルハザードを指摘している。

ヘッジファンド「シタデル」の創設者であるケン・グリフィンは、政府がシリコンバレー銀行の預金者を救済することを決定したことを批判し、アメリカの資本主義が “目の前で崩壊している “ことを示すものだと述べている。同氏は、金融の規律が失われ、連邦保険の上限を超える残高を持つ預金者であっても、すべての預金者を保護するために政府が介入すべきではなかったと考えています。

これを背景にビットコイン価格は上昇し、2023年第1四半期に26,000ドルを超える新高値を記録しています。

解決はあるのか?

FRBの債券ポートフォリオの状況は、見た目ほど悲惨ではないと主張する専門家もいます。債券は通常、満期まで保有される。つまり、未実現損益は債券が償還されるときに消滅する。

したがって、損失が問題となるのは、FRBが流動性を確保するために債券を売却する必要がある場合だけである。したがって、他の債券保有者と同様に、FRBは満期まで保有しなければならないため、何よりもインフレに負けているのである。

特集画像:Federal Reserve、チャート:TradingViewより